Guía de desgravaciones fiscales en obras

Desgravaciones fiscales en obras para la rehabilitación de viviendas y edificios residenciales

¿Quieres conocer las diferentes desgravaciones fiscales en obras a las que puedes aspirar? Desde que el pasado 5 de octubre se publicara el Real Decreto-ley 19/2021 de medidas urgentes para impulsar la rehabilitación edificatoria en el contexto del Plan de Recuperación Transformación y Resiliencia, mucho se ha hablado sobre la importancia de estas ayudas y la relevancia que pueden adquirir.

Sin embargo, en muchas ocasiones este tipo de ayudas se ven diluidas debido a la gran cantidad de burocracia que suponen, lo que hace que muchos se desorienten y pierdan así oportunidades de ahorro.

La inversión total presupuestada para este plan se sitúa en torno a los 140.000 millones de euros, por lo que es lo suficientemente relevante como para merecer la pena echarle un vistazo detenidamente a la propuesta. En Terrapilar, hemos revisado los puntos más importantes y os hemos hecho aquí un pequeño resumen.

Contexto general

El plan mencionado está diseñado para abarcar los próximos tres años y se sitúa en torno a 4 transformaciones importantes: la transición ecológica, la transformación digital, la igualdad de género y la cohesión social y territorial.

Nosotros vamos a centrarnos en la primera, por ser la pata del plan que nos ofrece propuestas más relevantes para nuestro ámbito de actuación. Eso sí, os invitamos a revisar el resto de aspectos por si pudierais encontrar más propuestas de interés para vuestro negocio.

A nivel fiscal, las actuaciones de rehabilitación están afectadas por varios impuestos, por lo que una de las herramientas más usadas en estas ayudas afecta directamente a la desgravación de estos impuestos.

De la misma manera, el resto de ayudas de cualquier carácter tendrán que ser declaradas como incremento patrimonial en la declaración de la renta de la anualidad en la que se cobren. Igualmente, deberá pagarse el IVA de las actuaciones de rehabilitación.

Es muy importante destacar que para solicitar las desgravaciones fiscales en obras, los pagos deberán realizarse mediante tarjeta, transferencia bancaria, cheque nominativo o ingreso en cuenta. No aceptando así los pagos en efectivo.

La acreditación de las obras de eficiencia energética deberán acreditarse por técnicos competentes antes y después de cada obra, realizando comparaciones en diferentes indicadores.

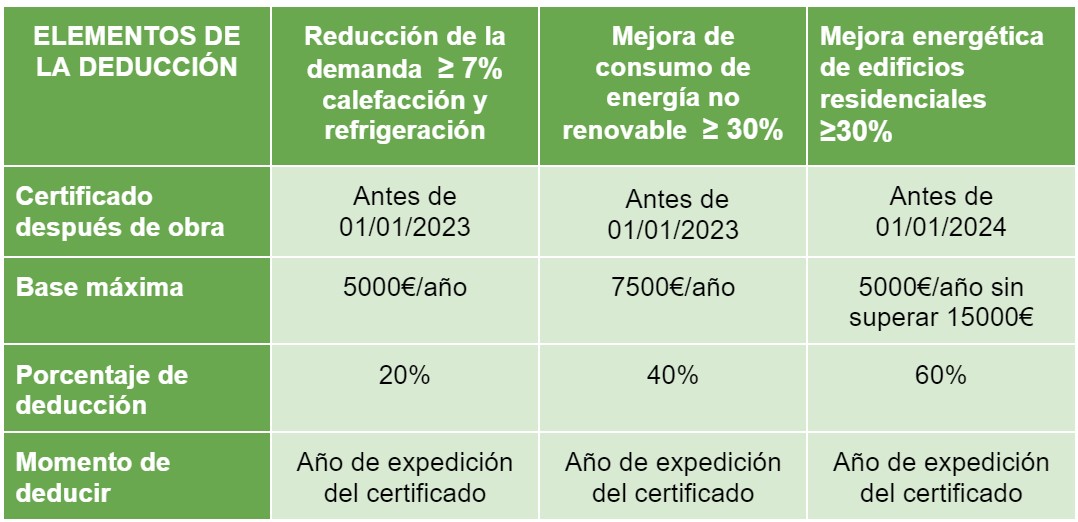

Deducciones

Encontramos 3 tipos de deducciones y desgravaciones fiscales en obras incompatibles entre sí para la misma obra.

- 20% de las cantidades satisfechas en vivienda habitual o para alquiler por la reducción de la demanda de calefacción y refrigeración de al menos un 7% con una base máxima de 5000€/año. Hasta 31/12/2022.

- 40% de deducción por la reducción de al menos un 30% el consumo de energía no renovable o para mejorar el certificado de la vivienda habitual o para alquiler hasta una clase A o B. Base máxima de 7500€/año. Hasta 31/12/2022.

- 60% para la deducción por obras realizadas por propietarios de viviendas en edificios de uso residencial que reduzcan el consumo de energía no renovable de al menos un 30% o para elevar el certificado hasta una clase A o B.Base máxima de 5000€/año y hasta un total de 15000. Hasta el 31/12/2023

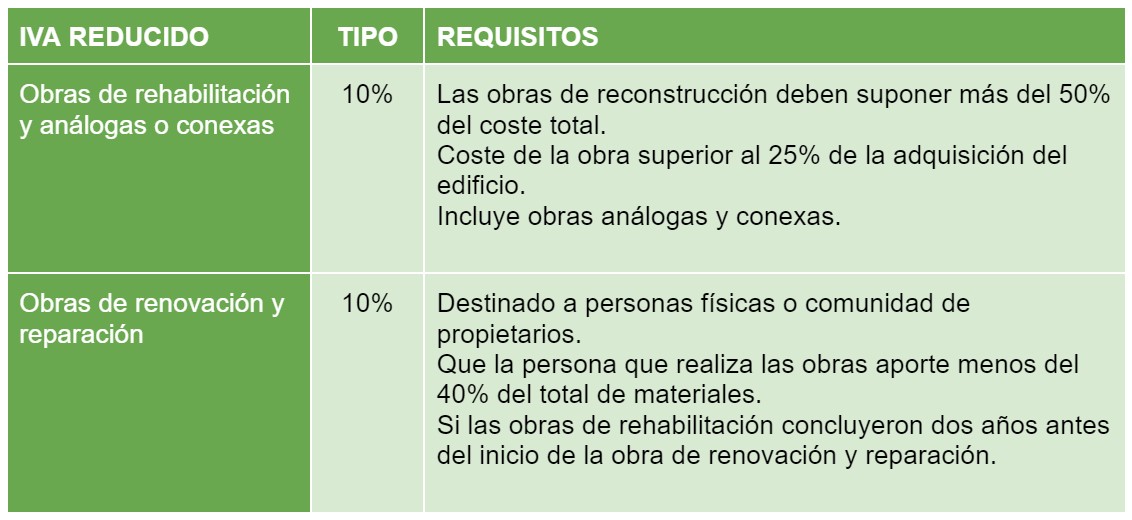

IVA reducido

Hay dos grupos de actuaciones beneficiadas de un IVA reducido según la ley 37/1992 del 28 de diciembre:

- Las obras de rehabilitación de edificios y obras análogas o conexas. Para determinar si tributan al 10% deben cumplirse dos requisitos:

- Registro cualitativo: que el objeto principal de la obra sea la reconstrucción, suponiendo las obras de consolidación o tratamiento de elementos estructurales, fachadas o cubiertas el 50% del coste total del proyecto.

- Registro cuantitativo: que el coste de la obra sea un 25% superior al precio de adquisición de la edificación antes de su rehabilitación con exclusión del valor del suelo.

- Se consideran obras análogas las de adecuación estructural, de refuerzo de la cimentación, ampliación de la superficie construida, reconstrucción de fachadas y patios, instalación de elevadores o retirada de barreras arquitectónicas.

- Obras conexas serán las de albañilería, fontanería y carpintería, así como las destinadas a la mejora de cerramientos, electricidad, agua, protección anti incendios, climatización, instalación de energías renovables y eficiencia energética.

- Obras de renovación y reparación de viviendas. Si una obra no puede calificarse como rehabilitación, puede calificarse de renovación y tributar al tipo reducido del 10% siempre que:

-

- El destinatario sea persona física o comunidad de propietarios (no profesional) y que el uso de las obras sea de tipo particular.

- Si las obras de rehabilitación hayan concluido al menos dos años antes del inicio de las últimas.

- Que el coste de los materiales aportados por el profesional que realice la renovación no exceda el 40% del coste total de la obra.